Хроники апокалипсиса. Призрак инфляционного шока близок, как никогда

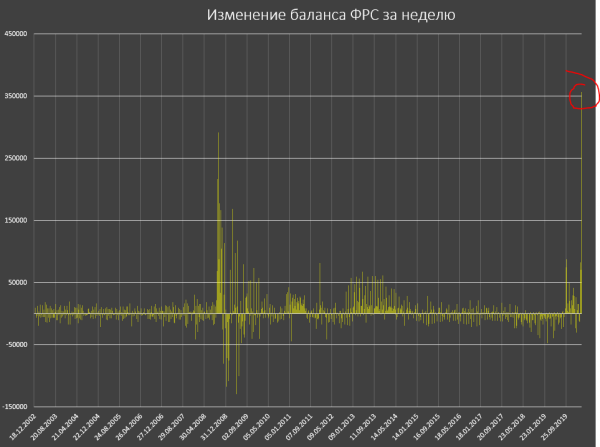

Баланс ФРС вырос еще на 586 млрд, а за 2 недели на 942 млрд – это самый быстрый прирост за всю историю (прошлый рекорд был в начале октября 2008 на уровне полу триллиона). Они каждую неделю рекорды ставят, так что это теперь нормально!

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

Финансовая индустрия теряет чудовищный денежный поток в виде выпадающих кредитов и процентов, которые платят компании и домохозяйства. Инвестиционные банки теряют плату за андеррайтинг на размещении акций и облигации вместе с комиссией за проведения слияний и поглощений. Никто ничего не проводит. Система замерла. Правительство часть кредитов кроет на безвозмездной основе, часть планирует перенести, кассовые разрывы по которым покрывает ФРС. Но суть в том, что реальная экономика в параличе и не факт, что заработает так, как было до карантина.

Сейчас в режиме карантина с 19 марта США теряют от 50 до 65% от ВВП за каждый день простоя в годовом исчислении. Если так простят квартал, то за квартал экономика потеряет 2/3. План спасения реальной экономики на 2 трлн частично закрывает ущерб, но за 1.5 месяца, предполагая, что по истечении карантина все вернется в исходное состояние и тогда ущерб действительно минимальный, не считая раздутого на 3-4 трлн госдолга за год.

Но есть важное отличие текущего кризиса от 2008. Тогда кризис был преимущественно финансовым и закрытие кассовых разрывов и кризиса доверия хорошо работало через расширение баланса ЦБ, как кредитора последней инстанции. Финансовый кризис перерос в экономический через обрушение инвестиции компаний, промышленных заказов, что в конечном счете через связующие каналы переросло в обрушение потребительского спроса. Все это наложилось на долговую перегрузку.

Сейчас дисбалансы более выраженные, чем в 2008, а экономический ущерб несопоставимо выше. Вообще нет прецедентов в современной истории столь радикального экономического шока.

Принудительно спрос обрушен до нуля в большей части зоны приложения этого спроса (транспорт, логистика, туризм, гостиницы, индустрия развлечения, спортивная, культурная индустрия, сектор общественного питания, практически весь малый и средний бизнес из сферы услуг, но и следом за всем этим промышленное производство из-за срыва и нарушения цепи снабжения). Бизнес не получает денежного потока и соответственно не может исполнять своих обязательств перед кредиторами, контрагентами, поставщиками, работниками, не может платить аренду. Соответственно, бизнес, который не исполняет своих обязательств подрывает финансовое состояние тех, кому он должен – арендодатели, кредиторы, работники и поставщики, которые в свою очередь по цепочке не могут исполнять своих обязательств и так далее. Это и называется каскадный эффект. В 2008 он был сильно выражен в страховых, инвестиционных и отдельных промышленных компаниях. Сейчас он выражен везде.

И что выходит? Мы имеем спрос в режиме свободного падения, шок предложения из-за принудительно остановленной экономики, проблемы с логистикой и вертолетные 2 трлн, которые поступят на счета реальной экономики в ближайшие 2-3 месяца. Уже сейчас денежная масса раскручена до невероятных 8% годовых (и здесь еще нет эффекта сильнейшего за 100 лет бегства из риска в кэш, которое произошло в середине марта). Плюс к этим почти 16 трлн денежной массы добавятся триллионы от правительства при шоке предложения и проблемах в логистике, и вы осознаете, какое инфляционное давление будет в середине года в США? И вот это инфляционное давление с потенциалом роста инфляции до 4.5-5% годовых неизбежно спроецирует ФРС на инверсию денежно-кредитной политики и принудительную откачку ликвидности.

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

Финансовая индустрия теряет чудовищный денежный поток в виде выпадающих кредитов и процентов, которые платят компании и домохозяйства. Инвестиционные банки теряют плату за андеррайтинг на размещении акций и облигации вместе с комиссией за проведения слияний и поглощений. Никто ничего не проводит. Система замерла. Правительство часть кредитов кроет на безвозмездной основе, часть планирует перенести, кассовые разрывы по которым покрывает ФРС. Но суть в том, что реальная экономика в параличе и не факт, что заработает так, как было до карантина.

Сейчас в режиме карантина с 19 марта США теряют от 50 до 65% от ВВП за каждый день простоя в годовом исчислении. Если так простят квартал, то за квартал экономика потеряет 2/3. План спасения реальной экономики на 2 трлн частично закрывает ущерб, но за 1.5 месяца, предполагая, что по истечении карантина все вернется в исходное состояние и тогда ущерб действительно минимальный, не считая раздутого на 3-4 трлн госдолга за год.

Но есть важное отличие текущего кризиса от 2008. Тогда кризис был преимущественно финансовым и закрытие кассовых разрывов и кризиса доверия хорошо работало через расширение баланса ЦБ, как кредитора последней инстанции. Финансовый кризис перерос в экономический через обрушение инвестиции компаний, промышленных заказов, что в конечном счете через связующие каналы переросло в обрушение потребительского спроса. Все это наложилось на долговую перегрузку.

Сейчас дисбалансы более выраженные, чем в 2008, а экономический ущерб несопоставимо выше. Вообще нет прецедентов в современной истории столь радикального экономического шока.

Принудительно спрос обрушен до нуля в большей части зоны приложения этого спроса (транспорт, логистика, туризм, гостиницы, индустрия развлечения, спортивная, культурная индустрия, сектор общественного питания, практически весь малый и средний бизнес из сферы услуг, но и следом за всем этим промышленное производство из-за срыва и нарушения цепи снабжения). Бизнес не получает денежного потока и соответственно не может исполнять своих обязательств перед кредиторами, контрагентами, поставщиками, работниками, не может платить аренду. Соответственно, бизнес, который не исполняет своих обязательств подрывает финансовое состояние тех, кому он должен – арендодатели, кредиторы, работники и поставщики, которые в свою очередь по цепочке не могут исполнять своих обязательств и так далее. Это и называется каскадный эффект. В 2008 он был сильно выражен в страховых, инвестиционных и отдельных промышленных компаниях. Сейчас он выражен везде.

И что выходит? Мы имеем спрос в режиме свободного падения, шок предложения из-за принудительно остановленной экономики, проблемы с логистикой и вертолетные 2 трлн, которые поступят на счета реальной экономики в ближайшие 2-3 месяца. Уже сейчас денежная масса раскручена до невероятных 8% годовых (и здесь еще нет эффекта сильнейшего за 100 лет бегства из риска в кэш, которое произошло в середине марта). Плюс к этим почти 16 трлн денежной массы добавятся триллионы от правительства при шоке предложения и проблемах в логистике, и вы осознаете, какое инфляционное давление будет в середине года в США? И вот это инфляционное давление с потенциалом роста инфляции до 4.5-5% годовых неизбежно спроецирует ФРС на инверсию денежно-кредитной политики и принудительную откачку ликвидности.

Новостной сайт E-News.su | E-News.pro. Используя материалы, размещайте обратную ссылку.

Оказать финансовую помощь сайту E-News.su | E-News.pro

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter (не выделяйте 1 знак)